どうも、独立系FPのみやむら(@fp_mmiya)です。

今回は財形住宅貯蓄について解説します。

皆さんは、マイホームがほしい!とか自宅をリフォームしたい!とか思ったとき、そのためのお金をどうやって調達しますか?

今回は、マイホーム関係のお金を調達する選択肢としての「財形住宅貯蓄」制度を解説します。

この記事を読めば、マイホーム用の資金形成の選択肢を増やすことができ、あなたにとって適切な手段を選択することができるはずです。

しっかりこの記事を読んで勉強しましょう!!

財形住宅貯蓄とは

正式な名称は「勤労者財産形成住宅貯蓄」といいます。財産形成を略して「財形」ですね。

ざっくり説明すると55歳未満の勤労者が金融機関等と契約を結び5年以上の期間にわたって定期的に給料から天引きすることで、マイホーム取得やマイホームの増改築などを目的として積立をするものです。

目的は、住宅の建築・住宅の購入(新築・中古を問わず、一戸建て・マンションともに適用可)、工事費が75万円を超えるリフォーム、と限定されています。

●給料から天引きなので事業主(会社)を通じて積み立てていくというのが特徴

●自動的に給料から天引きされるので、意志が弱くなかなか貯金できないという方にはうってつけの制度

もう一つの特徴ー非課税措置

貯蓄などの利子で増えた分には約20%の税金がかかりますが、この財形住宅貯蓄は、積み立てたお金から発生する利子にかかる税金が非課税となります。

ただし、財形住宅貯蓄と財形年金貯蓄併せて550万円までの上限があります。

財形住宅貯蓄のメリット・デメリット

財形住宅貯蓄制度のメリット・デメリットを説明しますね。

メリット

メリット1:給料から天引きされるので本人の意志に関係なく貯蓄でき、意識することなく財産形成が可能。

メリット2:550万円までとはいえ、貯蓄されたお金にかかる税金が非課税。

メリット3:財形持ち家融資(*)を活用できる。

(*)財形持ち家融資とは、財形貯蓄の残高に応じた融資を長期でかつ低金利で受けられる融資制度です。

ちなみに、この融資制度は、事務手数料や保証料が不要です。

ただし、融資を受けるための目的が「持ち家」とあるようにマイホームの建築や増改築に限られること、借り入れることのできる金額に上限があるなど制限もあります。

メリット4:財形給付金制度の対象となる

財形給付金制度とは、財形貯蓄制度を利用している従業員に対して、企業が一人あたり10万円を上限として毎年拠出・運用を行い、7年経過ごとに拠出金と運用益の合計額を財産給付金として従業員に支給できる制度です。

給料から天引きされて積み立てられる財形貯蓄に加えて企業側で積み立てた給付金をもらうことができます。企業側にも拠出した金額は損金や必要経費として認められるので、従業員と企業の双方にメリットがある制度ですね。

この財形給付金制度も労使間での合意が必要となるので、活用できるできない企業と活用できない企業があるので、確認が必要です。

財形給付金制度は、労使間の合意が必要。そもそも活用できない企業も存在する。

デメリット

デメリットは次の通りです。

デメリット1:企業によって利用できないところがある

企業を通じて積立を行う制度なので、企業でこの制度を導入して始めて従業員が利用できます。

デメリット2:利率は金融機関によって異なる

金融機関によって同じような商品でも利率が異なります。金融機関は企業が指定してところで積立を行うことになるので、従業員が自由に条件の良い金融機関を選ぶことができません。

デメリット3:条件が複雑なので確認が必要

非課税措置の対象となる利子に上限があったり、目的外の払い出しで非課税措置が解除されたり、条件が複雑です。

制度を利用する前に諸々の条件の確認をすることが大切ですね。

財形貯蓄こんなときはどうする?

財形貯蓄を始めたいとき

次の条件が必要です。

●会社に制度が導入されていること

●職場にこの制度を導入することについて労使の合意があること

●会社に雇用されている事。

ただし、雇用の形態は問いませんので、正社員でなくても契約社員でもフルタイムでなくても利用可能です。

財形貯蓄を中断したいとき

中断は可能ですが、財形住宅貯蓄の場合は中断して2年経過すると非課税措置を受けることができなくなりますので、注意が必要です。

別の財形商品に預け替えたいとき

任意の金融機関の財形商品に預け替えることはできません!!

退職するとき

退職や役員就任で従業員でなくなったときは、この制度を利用することはできません。

財形住宅貯蓄では、退職後一定の期間を経過すると、課税扱いとなりますので注意が必要です!

転職するとき

新たな勤務先で制度が導入されている場合は、所定の手続きを行い

継続して利用することが可能です。

海外へ転勤するとき

転勤によって海外に1年以上赴任することになる場合は、出国中は非課税での積立の継続はできません。

出国するまでに一定の手続きを行うことで、最大7年間、非課税措置を維持したまま積立を中断することができます。また、帰国した日から2ヶ月以内に手続きを行うことで、非課税での積立を再開することができます。

育児休業等を取得するとき

産前・産後、3歳未満の子のための育児休業を取得する場合は、育児休業開始前に一定の手続きを行うことで、育児休業終了後に積立を再会すれば、継続して非課税措置を受けることができます。

目的外での払い出し

原則として、目的外での払い出しを行うと非課税措置の対象から外れてしまいます!

この場合、払い出しが行われた月から5年間遡り、この間に生じた利子について課税されることになります。キビシイ!

例外として以下の場合は、非課税措置が継続されます。

・本人または生計を一にする親族が所有する家屋が災害等で被害を受けた場合

・本人等に支払った医療費の年間合計額が200万円を超えた場合

・本人が所得税法上の寡婦または寡夫に該当する場合

・本人が所得税法上の特別障害者に該当する場合

払い出すとき

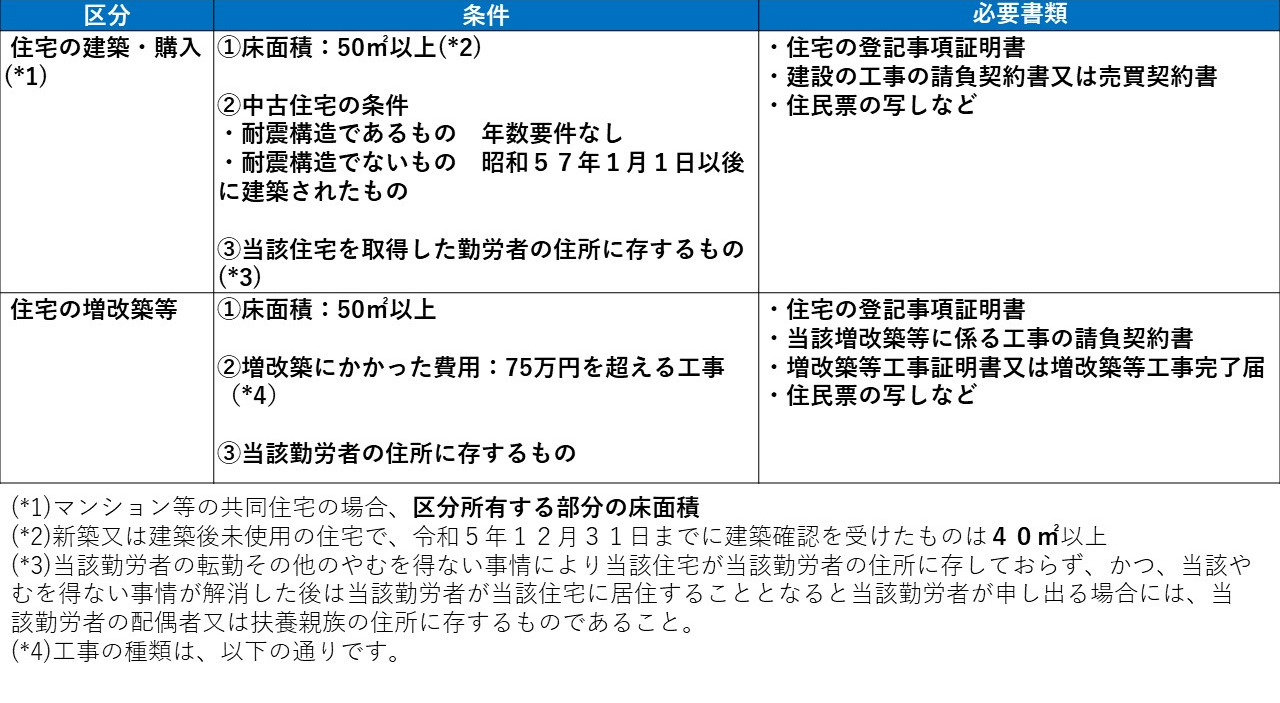

払い出しできる住宅の条件を表にまとめました。

なお、住宅の増改築の工事の種類は、住宅ローン控除を受けられる増改築等工事と同範囲の工事で、以下のような工事が対象となります。

(1)増築、改築、大規模の修繕又は大規模の模様替

(2)区分所有する部分について行う一定の修繕又は模様替

(3)一定の室の床又は壁の全部について行う修繕又は模様替

(4)耐震基準に適合させるための修繕又は模様替

(5)バリアフリー基準に適合させるための一定の修繕又は模様替

(6)エネルギーの使用の合理化に資する一定の修繕又は模様替

財形貯蓄制度まとめ

財形貯蓄制度には、一般、年金、住宅の3種類があり、それぞれについて条件が異なります。

さいごに

財形住宅貯蓄制度は、給料から天引きされ積み立てられる制度ですので、なかなかお金を貯められない人などには魅力的な制度です

が、非課税措置の対象となるのが財形年金貯蓄と財形住宅貯蓄とをあわせて550万円が上限だったり、目的外の払い出しで非課税措置が解除されるなど、条件が複雑ですよね。

また、住宅購入の頭金としてこの制度を活用するというのもアリですが、何歳までに、どのくらいのお金が必要かでも、この制度を活用するかの検討は必要です。

選択肢として持っておくのは大切ですが、何を選んで良いか分からん!という人は、専門家に相談することも大切です。

何があなたにとって適切な資産運用かを専門家と一緒に考えてみましょう!

私も定期的に、お金に関する情報発信をしています。

興味がある方は、下の登録ボタンから、とりあえず登録してください。

皆さんの登録をお待ちしています!!!