どうも、独立系FPのみやむら(@fp_mmiya)です。

今回は、サラリー層の皆様であれば毎年もらう「源泉徴収票」のお話をいたします。

毎年年末に会社からもらっているけど、数字がいっぱい書かれていてどこを見たらよいのかわからない。とか、何も見ずにどこかに放置している人。とかいるかもしれません。

しかし、自分の収入がどのくらいなのか、「可処分所得」がどのくらいなのかを把握することは、今後の資産形成の取り組みの為の第一歩です。

基本的なことについてぜひとも知識をつけていきましょう!!

それでは行ってみましょう~

源泉徴収票とは?

源泉徴収票とは、サラリー層の方であれば毎年会社からもらう書面で、1通は皆さんに、もう1通は税務署に提出するという、法律でも定められた立派な「法定書類」です。

内容は、1年間(1月から12月)に皆さんがもらった給料と支払った所得税について記載されています。

個人事業主であれば、確定申告という手続きで納税額を決定しますが、サラリー層の皆さんは毎月の給与額を会社が把握していますので、会社が納税額を計算して予め給与から税金分を引くという作業をしています。

あらかじめ元となる(難しく言うと源泉)収入から税金をとる(難しく言うと徴収)ので、その結果を書いた書類を「源泉徴収票」といいます。

年末になると、「年末調整」があると思いますが、源泉徴収票はその「年末調整」の結果を記載した「報告書」と言い換えることもできます。

所得税の計算のきほん

では、サラリー層の税金(所得税)はどのように計算されるのでしょうか???

税金のなかでも、関係する人が多い所得税の計算の原則は、「収入」-「経費(支出)」に税率をかけたものが所得税額です。「経費」以外にも扶養家族の有無、医療、社会保険などの事情で収入額から引くことのできるものがあり、これらを「控除」といいます。

給与所得者の所得税はこうやって決まる!

給与所得者の所得税も基本は同じですが、大きな違いとして「経費」というものがほぼほぼ認められていません(悲しい)。その代わり「給与所得控除」というものが収入額から引かれます。言い換えると、給与所得者の仮の経費額というところでしょうか。そこから各種「所得控除」が引かれ、その結果に税率をかけて所得税が決まります。

所得税 =(給与収入 ー 給与所得控除 ー 所得控除)× 税率 ー税額控除

確認するべき数字4つ

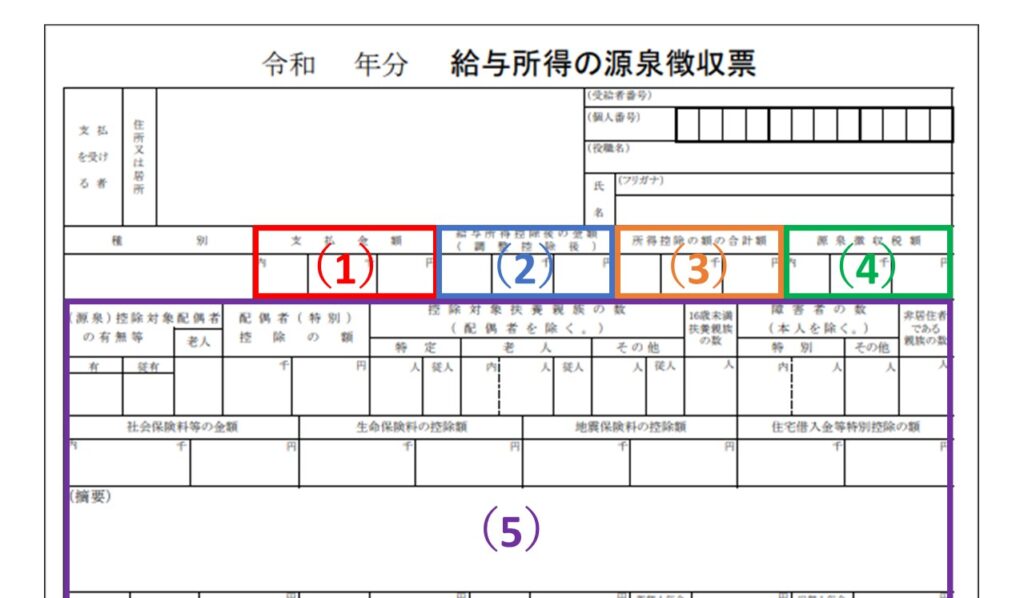

皆さんがもらっている源泉徴収票、下のような型式になっていると思います。

源泉徴収票でまず確認するのは(1)支払金額、(2)給与所得額、(3)所得控除額、(4)源泉徴収額の4つです。

ちなみに(5)は各種控除の詳細ですが、これについてはまた別の機会に説明します!!

では、(1)から(4)について順に説明しますね。

(1)支払金額

ここに書かれている金額がいわゆる「年収」と呼ばれるものになります。基本給のほか、残業代や各種手当などの合計額が記載されています。

(2)給与所得額

支払金額から所得控除を引いた金額(これを給与所得と呼びます)が記載されます。

個人事業主であれば収入額から経費を引いたものがこの金額に相当しますが、サラリー層には経費が基本的に認められていません。

しかし、スーツなど普段の仕事に必要な出費もあるので、一定の数式で国が決めた分を経費と見立てて(これを給与所得控除といいます)支払金額から引いています。

| 給与等の収入金額 | 給与所得控除額 |

| 162.5万円以下 | 55万円 |

| 162.5万円超 180万円以下 | 収入金額×40%-10万円 |

| 180万円超 360万円以下 | 収入金額×30%+8万円 |

| 360万円超 660万円以下 | 収入金額×20%+44万円 |

| 660万円超 850万円以下 | 収入金額×10%+110万円 |

| 850万円超 | 195万円 |

例えば、年収600万円の人の給与所得控除額は、

600万円×20%+44万円 =164万円

となり、600万円から164万円が控除され436万円が給与所得額になります。

(3)所得控除額

ここには、個人的な事情で給与所得から引くことのできる所得控除額の合計が記載されます。所得控除には「基礎控除」、「配偶者控除」、「扶養控除」「社会保険控除」など15種類の所得控除が用意されています。

これらの控除については(5)の部分に記載されています。これらについてはまた別の記事で説明しますね。

(4)源泉徴収額

その年に収めた、所得税の金額が記載されます。

所得税は、上でも説明しましたが、給与収入-給与所得控除額-所得控除に税率を掛けて求めるのが基本です。

課税所得 = 給与所得 ー 所得控除

所得税額 = 課税所得 × 税率 ー(税額控除)

税率と控除額は下の表から求めます。

| 課税所得額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円超 330万円以下 | 10% | 97,500円 |

| 330万円超 695万円以下 | 20% | 427,500円 |

| 695万円超 900万円以下 | 23% | 636,000円 |

| 900万円超 1800万円以下 | 33% | 1,536,000円 |

| 1800万円超 4000万円以下 | 40% | 2,796,000円 |

| 4000万円超 | 45% | 4,796,000円 |

例えば、課税所得が400万円だったときの所得税額は、

400万円×20%-42.75万円 = 80万円ー42.75万円 = 37.25万円

となります。

まとめ

源泉徴収票で何がわかるか、何を見たらよいのかわかりましたか?

いかに所得控除を活用できるかが、所得税低減のポイントとなります。

税金の制度は、知らないと活用することはできません。しっかりルールをインプットして、税金制度をうまく活用することは重要です。

そうはいっても、税制について知ることはなかなか大変ですよね。サラリー層の方もある程度の税金の知識は付けておくのが良いので、積極的にインプットしてみてください。