こんにちは、よしです。

収入増えても手取りが増えない

今回の記事では、そんな方のお悩みにお答えします。

現状と節税ポイントを理解すれば、手取りを増やすことができますので、丁寧に解説していきます。

主な税金について

サラリーマンもフリーランスも、ひたすら税金との戦いです。

「消費税10%」「住民税10%」「ビール約40%」「ガソリン約50%」「たばこ約60%」さらに、働けば働くほど「所得税は最大45%」まで増えていきます。

モノにかかる税金はどうすることも出来ませんが、「住民税」と「所得税」は個人の「課税所得」によって変わってきます。皆さんご存知だと思いますが、まずはこのことを念頭に置いておきましょう。

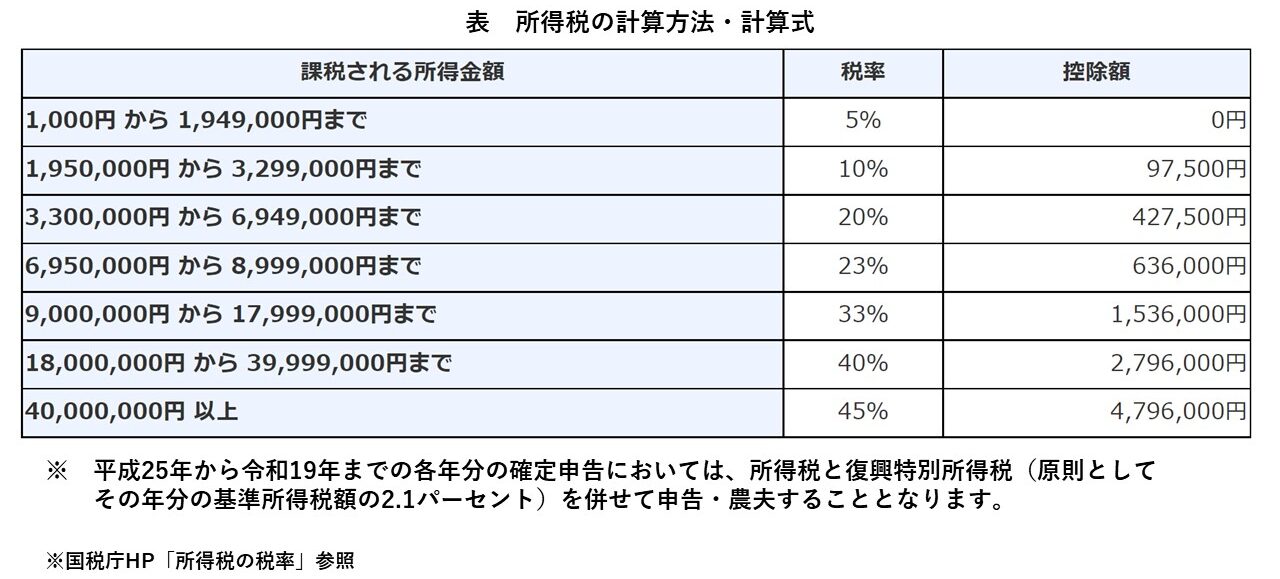

次に、住民税は所得に対して一律10%と決まっていますが、所得税は所得に応じて税率も変わってきます。詳細は下表のとおりです。

具体的な計算方法としては、例えば課税所得が500万円だった場合、3,300,000円から6,949,000円の範囲内となりますので、税率は20%、控除額は427,500円となりますので、

5,000,000円×20%-427,500 = 572,500円となります。

自分の所得税を把握しよう

今ご自身が支払っている税金について調べてみましょう。

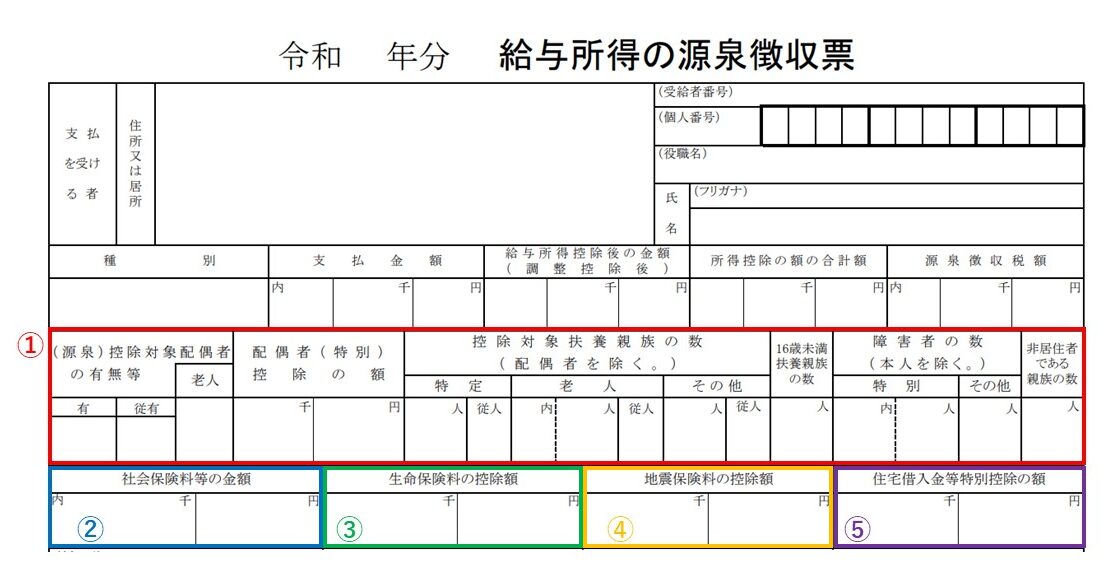

手元に昨年の源泉徴収票があれば、確認してみてください。

下の図の赤枠で囲ったところに、昨年の所得税が記載されています。所得税の金額はいくらでしたか?ここの金額を見ると「少しでも取り返したい」、そう感じると思います。

以降も読み進めながら、節税できるポイントがないか確認してみてください。

所得控除について

「職場の年末調整で済んでいる」とツイツイ思いがちですが、確認することをお勧めします。

繰り返し書きますが、職場の年末調整では反映できていないところがあるかもしれません。その場合、ご自身で確定申告さえすれば還付されます。申告漏れのないよう注意してください。

①家族・親族に関する控除(扶養控除・障害者控除)

職場に提出している扶養家族等の情報をベースに計算されます。

70歳以上の父母・祖父母と同居や、仕送り(あるいは入院中)している場合も扶養控除の対象となります。

| 配偶者控除(年収150万円以下) | 最高38万円 |

| 配偶者特別控除(年収150〜201万円) | 0〜38万円 |

| 16歳以上 | 38万円 |

| 19歳以上23歳未満 | 63万円 |

| 70歳以上同居親族 | 58万円 |

| 70歳以上同居外親族 ※仕送りや長期入院の場合は対象 |

48万円 |

| 障害者控除 | 27~75万円 |

②社会保険料控除

「健康保険」「厚生年金保険」「国民健康保険」など、ご自身の社会保険料や配偶者その他親族が負担すべき社会保険料を納めた際に受けられます。サラリーマンでしたら、月々の給与で支払った金額から控除額が決定しています。

iDeCo(小規模企業共済等掛金控除)を支払っていれば、内のところに記載されています。

③生命保険料控除

生命保険料、介護医療保険料、個人年金保険料を支払っている場合、対象となります。毎年10月頃に控除証明書が自宅に郵送で届きますので、年末調整の際に職場に提出しましょう。

④地震保険控除

地震保険を支払っている場合は、生命保険同様、自宅に控除証明書が郵送で届きます。こちらについても漏れがないか確認してください。

⑤住宅ローン控除

初年度は確定申告が必要ですが、2年目からは年末調整で申告した分が控除されます。

節税対策について

①ふるさと納税

寄付金額ー2,000円が控除

→実質2,000円でカニやお肉をゲットできます。

②医療費控除

10万円を超えた額が控除

・不妊治療

・薬局の薬代

・レーシック

・入院中の食事

・アレルギー検査

・親知らずの抜歯

・通院のタクシー

・子どもの歯科矯正

・治療のためのジムやマッサージ

③iDeCo

・掛け金が所得控除

フリーランス月6.8万円

サラリーマン月2.3万円

公務員月1.2万円

・運用益も税金なし

・受け取り時にも税の優遇あり

④不動産投資

・不動産投資にかかる経費を計上でき、本業の節税にもつながる

まとめ

節税にも様々なポイントがあることが分かったと思います。申告漏れがある場合は確定申告すれば間に合いますので忘れず申請してください。

最後までお読みいただき、ありがとうございました。